重磅!《中小企业划型标准规定(修订征求意见稿)》发布,大幅度收紧认定标准!

01

什么是小微企业?

“小微企业”其实是一个习惯性的叫法,并没有一个严格意义上的界定,目前所说的“小微企业”是和“大中企业”相对来讲的。

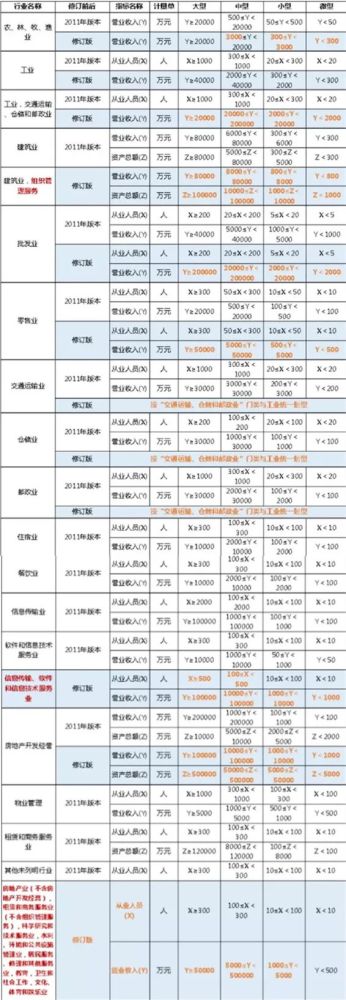

如果要找一个比较接近的解释,那就是工信部、国家统计局、发展改革委和财政部于2011年6月发布的《中小企业划型标准》,根据企业从业人员、营业收入、资产总额等指标,将16个行业的中小企业划分为中型、小型、微型三种类型,小微企业可以理解为其中的小型企业和微型企业。

具体标准人如下:

当然享受增值税、所得税优惠的"小微企业”和工信部划分“小微企业”根本就不是一回事。

近年来,“小微企业”这个名词在税收政策文件上经常被提起。

而税收政策上提到的小微企业,具体落实到增值税、所得税上又有明确的标准。

具体如下:

也就是说哪怕你就是工信部标准的小微企业,你也不一定就能享受增值税、企业所得税的“小微企业”优惠政策。

但是有些对小微企业的政策就是以工信部联企业〔2011〕300号这个为划分标准的,比如2020年的中小微企业的社保减免,已经金融企业和小微企业借款的印花税减免等。

之前有朋友说工信部联企业〔2011〕300号已经废止了,其实并没有。

近日,该文件有进一步的消息了,小微企业的标准或有新变化。

02

工信部重新划分中小企业!

大幅度调整认定标准!

为适应国民经济和促进中小企业发展需要,工业和信息化部与统计局会同有关部门开展了《中小企业划型标准规定》(工信部联企业〔2011〕300号)研究修订工作,已形成修订征求意见稿,现公开征求社会各界意见。

修订的主要内容:

一、行业分类的修订

1.是部分行业分类保持不变。包括农、林、牧、渔业,工业,建筑业,批发业,零售业,房地产开发经营业等(涉及企业数量约占60%)。

2.是以门类为基础调整简并行业分类。如将住宿业、餐饮业合并,按“住宿和餐饮业”门类统一划型;将信息传输业、软件和信息技术服务业合并,按“信息传输、软件和信息技术服务业”门类统一划型;将交通运输业、仓储业、邮政业合并,按“交通运输、仓储和邮政业”门类与工业统一划型。

3.是增加《划型标准》尚未覆盖的行业,如“教育”门类和“卫生”大类。

4.是行业性质或特征相近的行业归并划型。将房地产业(房地产开发经营除外),租赁与商务服务业(组织管理服务除外),科学研究和技术服务业,水利、环境和公共设施管理业,居民服务、修理和其他服务业,社会工作,文化、体育和娱乐业,以及新增的教育、卫生等八个行业门类归并统一划型。

5.是将不属于中小企业扶持重点领域的“组织管理服务”(属于租赁和商务服务业门类,主要包括“企业总部管理”“投资与资产管理”“资源与产权交易服务”等资产密集型行业小类)采用建筑业指标划型,降低其小微企业占比。

本次修订后,行业分类由原来的16类减少为9类,覆盖《国民经济行业分类》(GB/T 4754-2017)除金融业、公共管理和社会组织、国际组织三个门类之外的所有行业企业。

二、划型指标的修订各行业划型指标基本沿用现行《划型标准》,主要是采用从业人员和营业收入双指标划型,仅有农业采用营业收入、建筑业和组织管理服务采用营业收入和资产总额划型。变化后的指标:

三、增加定性标准为解决实践中大型企业所属子公司因符合中小企业划型定量标准,挤占中小企业有限的政策资源或悬空大型企业法律责任义务问题,借鉴欧美日等设置中小企业独立经营方面定性标准的经验,增加“定性”标准,即规定“符合中小企业划型定量标准,但有下列情形之一的,视同大型企业:

单个大型企业或大型企业全资子公司直接控股超过50%的企业;

两个以上大型企业或大型企业全资子公司直接控股超过50%的企业;

与大型企业或大型企业全资子公司的法定代表人为同一人的企业。”

将大型企业所属或直接控制企业排除在中小企业之外。

四、建立《划型标准》定期评估制度借鉴国际经验,设立我国中小企业划型标准定期评估制度:“由国务院促进中小企业发展综合管理部门、国家统计部门会同有关部门根据经济社会发展情况,每5年定期评估,根据评估情况适时修订。”

值得特别注意的是:工信部变,不影响税务,税务局有自己的规定。

03

税务局对小微企业的认定标准

不同口径之下的小微企业其标准不同,享受的税费待遇也不同。增值税、企业所得税、残保金、六税两费、两费一金等均对小微企业的界定都有其标准。

一、增值税的小微企业

1.增值税小微企业:月销售额在15万元以下,或季销售额在45万元以下的小规模纳税人。税收优惠是免征增值税。

2.增值税的小规模纳税人:指年销售额不超过500万元的纳税人,年是指连续12个自然月

二、企业所得税的小微企业企业所得税小微企业需满足以下条件:

1.年度应纳税所得额:≤300万元

2.从业人数:≤300人;

3.资产总额:≤5000万元;

4.除了满足以上三个条件以外,要享受税收优惠政策,还必须从事国家非限制和禁止的行业。

三、企业残保金的小微企业指在职职工总数30人(含)以下的企业

四、六税两费上的小微企业是指所有的小规模纳税人。税费优惠政策是由省级人民政府决定,可以在50%的税额幅度内减征。

五、两费一金上的小微企业指按月纳税的月销售额或营业额不超过15万元(按季度纳税的季度销售额或营业额不超过45万元)的纳义务税人。

04

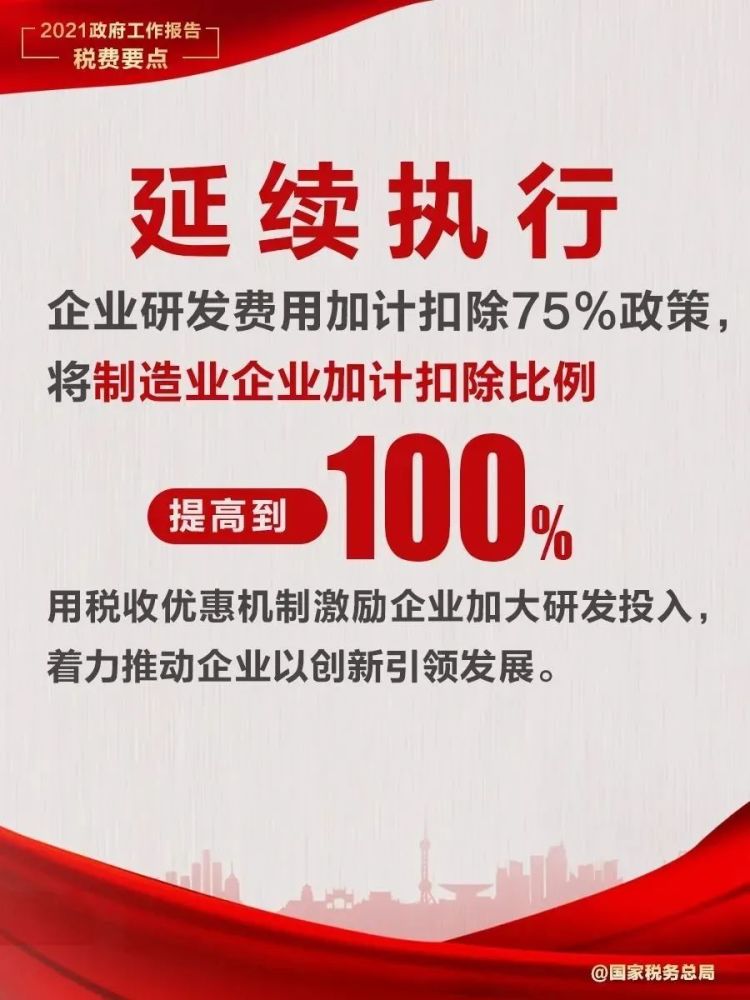

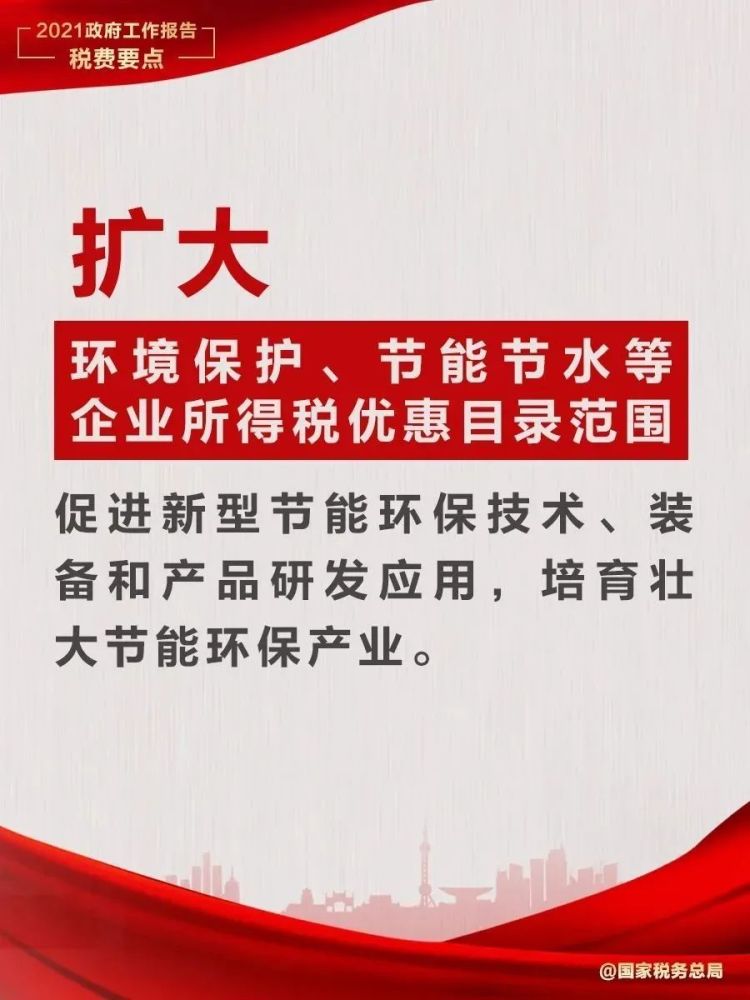

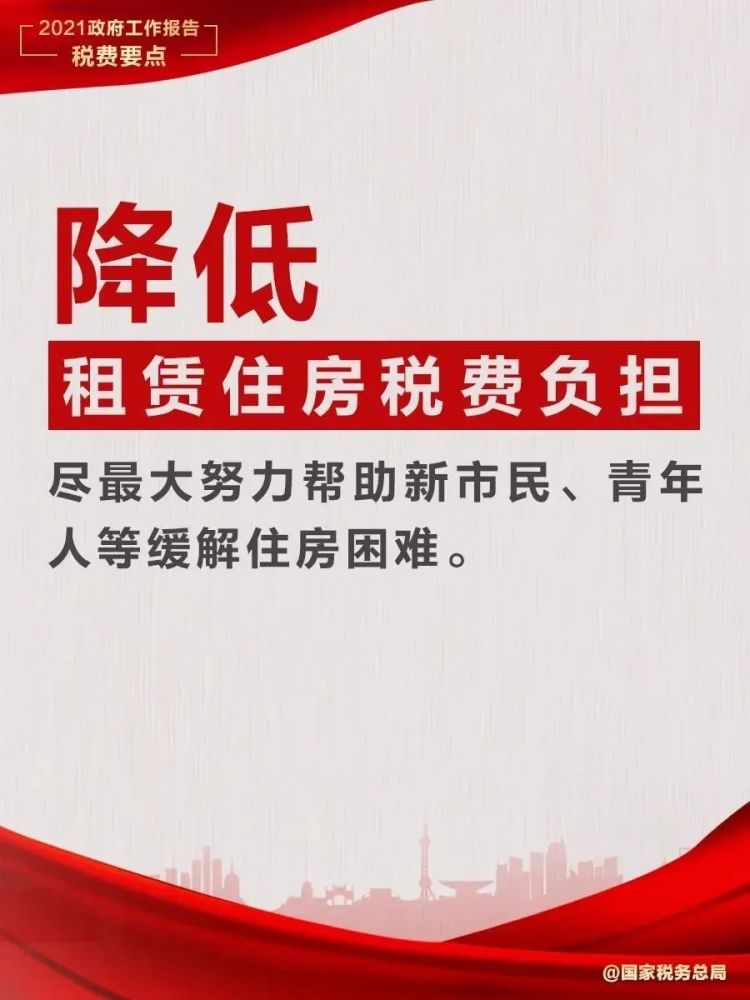

一图读懂:

2021中小企业“税费优惠政策”

中文

中文

English

English